Ezen csúszhat el, ha lakáshitelt igényel

- Forrás: Index, Veres Patrik Bank 360

- 2020. márc. 6.

- 4 perc olvasás

Nehéz mindenre odafigyelni és kiismerni a bankokat egy több millió forintos lakáshitel igénylése során. Most megmutatjuk, hogyan kerülhetjük el a buktatókat és választhatjuk a legideálisabb kölcsönt lakásvásárláshoz.

Ahogy korábban a személyi kölcsönök esetében, most is a Bank360.hu kalkulátorait és a hazai bankokra vonatkozó gyűjtéseit hívtuk segítségül. Megmutatjuk, hogyan becsülhetjük meg a hitelképességünket és azt, hogy nagyjából mekkora kölcsönre számíthatunk.

Minimum elvárások lakáshiteleknél

Ahogy más hitelek esetében, úgy jelzáloghiteleknél is azt nézi először a bank, hogy van-e kizáró ok, ami miatt nem adhat hitelt. Megvizsgálva a minimálisan támasztott feltételeket, megismerhetjük, mit vár el tőlünk a pénzintézet a hiteligénylés megkezdéséhez, legyen szó akár a korunkról, munkaviszonyunkról vagy jövedelmi helyzetünkről.

Ahány bank és jelzáloghitel, annyi az eltérés például a jövedelmeknél: van, ahol havi nettó 75 ezer forint, de a legtöbb helyen a mindenkori minimálbér kell ahhoz, hogy egyáltalán megkezdhessük a folyamatot. A Bank360.hu összegyűjtötte a pénzintézeti sajátosságokat, amelynek teljes listáját itt tekinthetjük meg: minimum feltételek lakáshitel igénylésekor.

A bankok további feltételeket is támaszthatnak belső szabályzatuk alapján: például ne legyünk próbaidő alatt, ne legyen elmaradásunk más hitelekkel, büntetlen előéletűek legyünk, vállalkozóként pedig ne legyen adótartozásunk és ne álljon felszámolás alatt a cégünk.

Milyen jövedelem jöhet szóba?

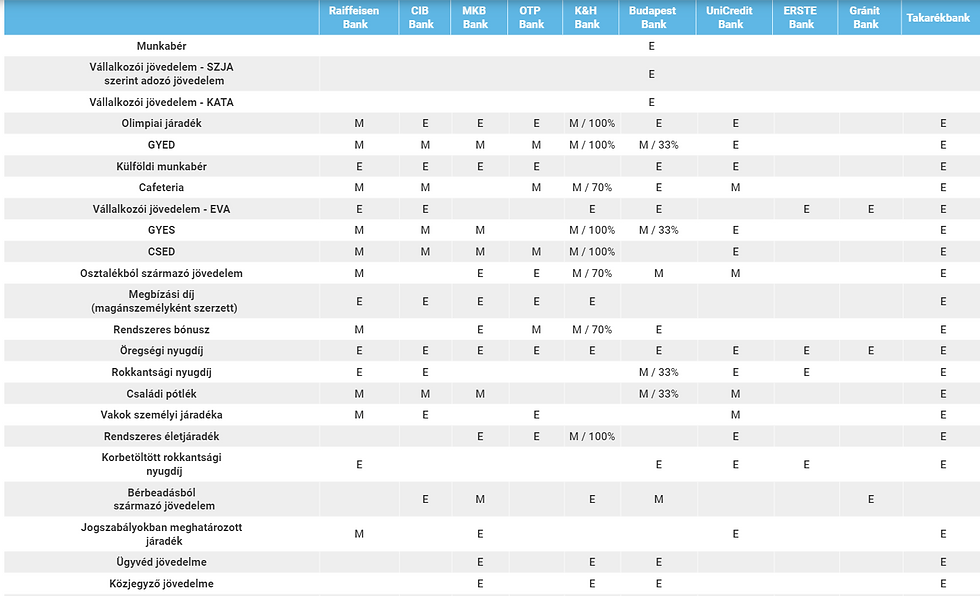

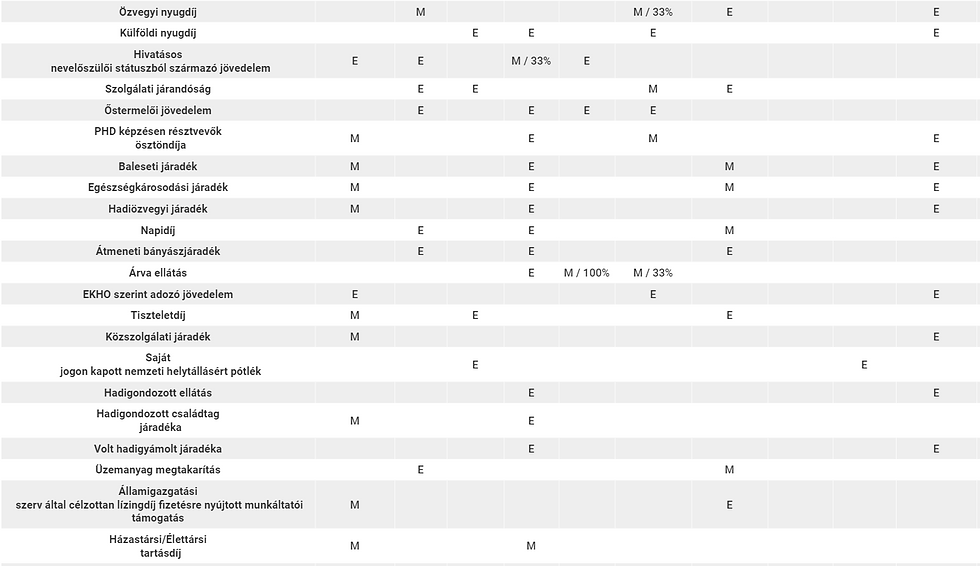

Lakáshitelnél sem mindegy, honnan származik a jövedelmünk. A rendszeres béren, vállalkozói jövedelmen és nyugdíjon túl más forrásokkal is számolnak a pénzintézetek, ezek növelhetik összjövedelmünket a jövedelemvizsgálat során, ami magasabb hitelösszeghez vezet. Ahogy azt a személyi kölcsönökkel foglalkozó cikkben már kifejtettük, a bankok megkülönböztetnek elsődleges és másodlagos jövedelmet, melyeket az alábbi táblázatban gyűjtöttünk össze, a teljes lista a Bank360.hu oldalon található.

Elfogadható jövedelmek listája lakáshitel igénylésekor

E: Elsődlegesen elfogadható jövedelem

M: Másodlagos/kiegészítő jövedelem

A bankok egy része előírja a vásárolni kívánt ingatlanban majdan lakó összes kereső (jellemzően házastársak) adóstársként való bevonását. Ez könnyebbség, hiszen a jövedelmek összeadódnak, ami hozzásegít a magasabb hitelösszeghez, ugyanakkor mindenki vagyoni felelősséggel tartozik a visszafizetésért.

A vállalható törlesztőrészlet megállapításában a jövedelemarányos törlesztési mutató az irányadó a bankoknak, de nem csak a jövedelmünk nagyságán múlik az arány: minél hosszabb időre fixált hitelt választunk, annál nagyobb összeget vehetünk fel. Jelenleg az alábbi JTM-szabály van érvényben:

Mennyit ér a felajánlott ingatlan?

A lakáshitel-igénylési folyamat másik fontos eleme a fedezetként felajánlott ingatlan, amely leginkább befolyásolja a hiteligénylésünk sikerességét és, hogy mekkora hitelt kaphatunk. Ahhoz, hogy megbecsülhessük, mire számíthatunk, érdemes ismerni az ingatlan piaci értékét, más néven forgalmi értékét, azaz mennyit ér az ingatlan az adott piaci viszonyok között. A pénzintézetek meghatározzák a fedezet minimális forgalmi értékét is, amit el kell érni a hitelezéshez. Ez például a falusi csok felvételénél probléma lehet a nehezen, vagy nem értékesíthető ingatlanoknál.

A bank ugyanakkor egy másik értéket használ a hitelösszeg megállapításához: a hitelfedezeti, vagy hitelbiztosítéki értékét. Ez a jelenlegi szabályok szerint legfeljebb a piaci érték 80 százalékáig terjedhet. Ha tehát a vásárolt ingatlan lesz a fedezet is, a hiteligénylésünk akkor lesz sikeres, ha rendelkezünk legalább 20 százalék önerővel, ami egy 30 millió forintos lakás vásárlása esetén 6 millió forint.

A 80 százalékos felső korlátnál lehetnek szigorúbbak a pénzintézetek. Ahogy a fenti, minimális feltételeket összegző táblázatról is leolvashatjuk, a konzervatív 60 százalékos hitelbiztosítéki érték is előfordulhat, ami 40 százalék önerőt jelent.

Az igénylési folyamat elején a bankok nagyjából egységesek az ingatlannal kapcsolatos dokumentumok terén. Az alábbiakra mindenképpen szükség lesz:

Persze eltérő feltételeknek kell megfelelni és más dokumentumokra van szükség, ha nem egy hagyományos piaci lakáshitelt, hanem például csok hitelt vagy falusi csokot igényelnénk a vásárláshoz. Lakásbiztosítás viszont banktól függetlenül mindenképpen szükséges a fedezetre.

Egy példa

Nézzük meg egy konkrét példát Annával és Gáborral: 30 évesek, házasok, büntetlen előéletűek, érvényes magyar személyi igazolvánnyal, lakcímkártyával és adókártyával rendelkeznek, mobiltelefonos elérhetőségük van, legalább 3 hónapja bankszámlájuk is van, a KHR negatív adóslistáján nem szerepelnek. Alkalmazottként havi nettó 250 000 forintot keres Anna, jelenlegi munkahelyén több mint 3 hónapja dolgozik. Vállalkozóként pedig a NAV jövedelemigazolás alapján 200 000 forintot keres Gábor és több mint 12 hónapja folyamatosan működik a cég. Más bevételük nincs, viszont Annának van egy személyi kölcsöne, ennek törlesztője 30 000 forint.

Egy 30 millió forintos használt ingatlant szeretnének megvenni, ehhez keresnek hitelt 20 éves futamidőre. A fedezet az ingatlan lesz. Gyermekük nincs, nem is terveznek egyelőre az állami támogatásokkal. Nem zárják ki, hogy a jövőben még kihasználják a babaváró hitel vagy a jelzáloghitel-elengedés nyújtotta lehetőségeket.

Anna és Gábor először megnézik, hogy mely bankoknál felelnek meg az alapvető kritériumoknak a minimális elvárásokat összefoglaló táblázat alapján: ezen a téren nincs probléma. Ezután a hitelösszeget próbálják megbecsülni: ketten 450 000 forintot keresnek és mindkettejük jövedelmét beszámítják a bankok a táblázatok szerint.

Biztonságos, 10 éves kamatperiódusú hitelt szeretnének felvenni, így a törlesztőrészlet a havi jövedelmük legfeljebb 40 százalékát teheti ki, azaz legfeljebb 180 000 forintot. Igen ám, de ebből le kell vonniuk a JTM-szabály alapján Anna személyi kölcsön törlesztőjét, 30 000 forintot. 150 000 forint lehet tehát a jelzáloghitel törlesztőrészlete. A lakáshitel-kalkulátorban a futamidő, a kamatperiódus és a jövedelmük megadásával, majd a hitelösszegek változtatásával megállapíthatják: nagyjából 25,8 millió forintos hitelre elég ez az összjövedelem. Ha a teljes visszafizetendő összeg alapján rangsorolják a kölcsönöket, kiderül, hogy érdemes például az Erste Banknál próbálkozniuk, ahol az ingatlan értékének 80 százalékáig kapnak hitelt. Hiába engedné meg tehát a jövedelmük, nagyjából csak 24 millió forint hitelt vehetnek a 30 millióra taksált ingatlan megvásárlására, ha az értékbecslő is hasonlóan gondolkodik. Családi segítséggel elő tudnak teremteni 6 millió forintot az önerőre, így belevágnak a vásárlásba.

Ha a fentiek alapján mi is megtaláltuk a szimpatikus bankok, érdemes úgynevezett előbírálatot kérni. A bankok az ingatlanra és jövedelmi helyzetre vonatkozó adatok alapján készítenek egy díjmentes bírálatot, amely nem kötelez minket semmire, ugyanakkor kiderül, hogy igényelhetünk-e kölcsönt, és ha igen, mekkora összegben és milyen konstrukcióban.

Hozzászólások